前陣子有位藝人投資某支礦業基金慘賠千萬,賠了多少錢倒不是重點,而是為什麼賠??報導中有提到他不懂這支基金(有投資的人應該有99%都不懂吧...),全權交給銀行理專處理,他要做的事就是每個月從帳戶中扣款,這樣的投資方式夠簡單了吧,但想不到越扣是虧越多。

大多數的基金投資人不清楚自己買了什麼樣的基金,只知道過去的獲利不錯,年化報酬率多少、風險等級、標準差、夏普值...等,但是對於基金所投資連結的股 票是一無所知的,這樣一來就會有問題產生,例如該基金最近半年跌了四成,而投資人只能看到這段期間淨值不斷下跌,卻不知道該基金所持有的股票發生了什麼 事。

自己的看法是,投資這種股票型基金沒辨法將它當成一間公司在投資,因為基金沒有實際的產品或服務,所以也沒有財報(如營業狀況)可查詢,只能從過去的績效 來做為投資的參考,偏偏基金公司又會說過去的績效不代表未來的績效,也就是說投資人自己要負完全的責任,但卻另一方面又把自己辛苦賺來的錢交給別人買股票 操作,這還蠻矛盾的。

大部份的股票型基金都是屬於「價差交易」,主要是想利用低買高賣來達來獲利的目地,而所謂的低買並沒有一定的準則可參考,所以才有定期定額、定期不定額等扣款方式,而且會告訴你這樣扣款是好處多多的,不用理會多空、市場消息等,扣在高點的成本會被扣在低點攤平,一旦淨值漲過平均成本後就可獲利。

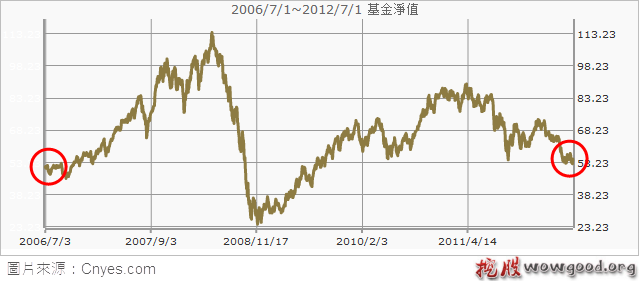

問題來了,如果過去的扣款成本很高呢??舉個例子,下圖為某支礦業基金的淨值走勢圖,扣款期間為2006年至目前2012年,而在2008年發生股災前, 扣款買入的成本是比較高的,雖然跌下來後買的單位數增加,但到了2012年平均下來損益幾乎可以說是打平的(單純以期初期末的淨值來看),而且每年並沒有 配發股息股利,頂多只有價差利得。

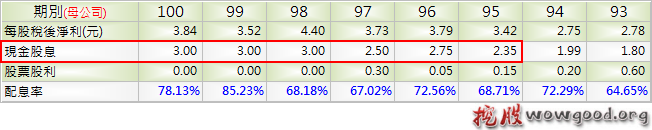

用比較單純的角度來看,這六年來很可能做了白工,不僅沒賺到錢,還付出 高額的手續費(每次扣款1.5%~3%)、經理人費、管理費等費用,若換成穩定配息的公司呢??下圖找了一支2006年至2012年股價也相差不多的個 股,不同的是這間公司六年來每年都有現金配息,簡單試算就知道差異在哪了。

如下圖,過去六年總共配發16.6元現金(暫時忽略配股及扣抵稅額的部份),持股成本以45元計算,六年報酬率約為37%,這樣與該礦業基金比較起來,就有明顯的差異,一個是從買入到賣出持有六年卻沒有獲利,一個是每年都能領到6%以上的股息報酬。

想用股票型基金來賺價差我是覺的比用個股玩價差難度高很多,因為個股至少還有公司的基本面、技術面、外資法人進出等數據可以幫助判斷,但基金的訊息並沒有 這麼完整,開始扣款後就只能期待自己扣的成本是比較低的,而且之後漲上來的話還要肯賣掉才能賺到錢,因為自己過去最常發生的就是帳上有獲利10%時還想說 會漲到15%,漲到15%時又「感覺」會漲到20%,因為判斷賣出的時機主要是以自己的感覺為主。

人性的貪念在玩這種價差交易的時候最容易出現,自己過去也一直在嚐試克服,但多年後仍無法做到,才開始轉換投資心態及操作方式,不以價差為主要獲利來源, 投資一間穩定獲利及願意與股東分享營運成果的公司,每年先穩穩拿到6%、8%的利潤,有價差的部份就算是多得的,這樣才不會一直嫌帳上獲利10%、15% 不夠。

沒有留言:

張貼留言